Come dobbiamo investire i nostri risparmi? E’ meglio un titolo azionario o obbligazionario? E’ preferibile il mercato americano o qello europeo? Non c’è una risposta univoca a queste domande. La risposta corretta è: il miglior investimento è quello che mi serve.

Tuttavia uno degli elementi su cui ragionare davvero è il tempo che ho a disposizione degli investimenti. Una volta scelto il tempo,, sarà più facile scegliere tutto il resto.

L’anno scorso, i rendimenti azionari e obbligazionari sono crollati dopo che la Federal Reserve ha aumentato i tassi di interesse alla velocità più elevata degli ultimi 40 anni. È stata la prima volta, da decenni, che entrambe le classi di attività hanno registrato rendimenti annuali negativi sugli investimenti.

In che modo l’asset allocation ha influito sui rendimenti?

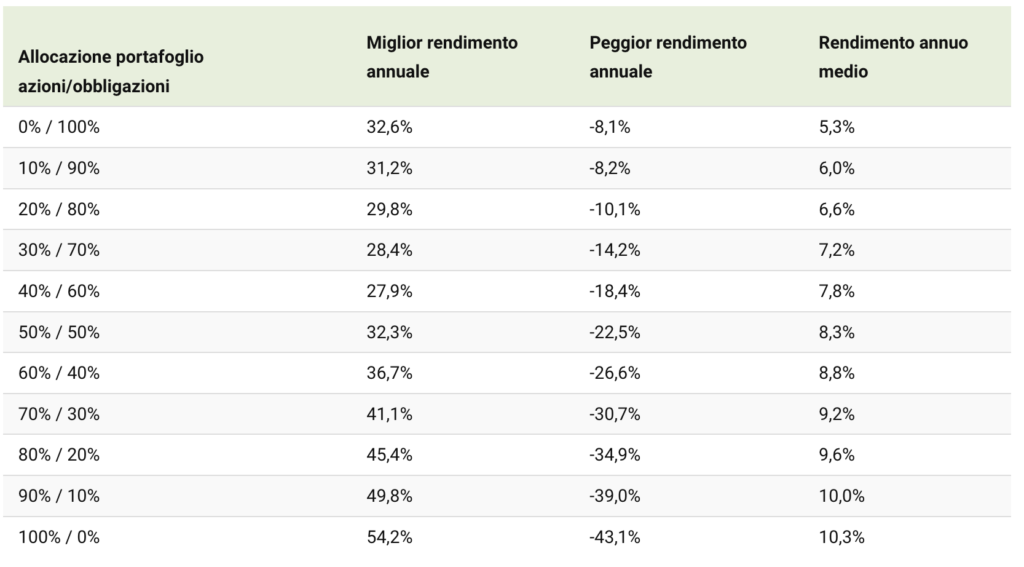

Sulla base dei dati tra il 1926 e il 2019, la tabella seguente esamina lo spettro dei rendimenti di mercato di diverse asset allocation. Partiamo dal vedere i risultati di un mix che ha il 100% di obbligazioni e naturalmente zero azioni, per arrivare a fine tabella al mix opposto.

Possiamo vedere che un portafoglio composto interamente da azioni ha reso in media il 10,3% , il più alto tra tutte le asset allocation. Naturalmente, ciò è avvenuto con una più ampia varianza dei rendimenti, raggiungendo un minimo annuale del -43% e un massimo del 54%. Per massimizzare il risultato con il 100% dell’investimento azionario, dobbiamo avere a disposizione un tempo congruo: dai 10 anni in su.

Un portafoglio tradizionale 60/40, che ha perso il suo lustro negli ultimi anni poiché i bassi tassi di interesse hanno portato a rendimenti obbligazionari inferiori al passato, ha registrato un rendimento storico medio dell’8,8 % .

Nel frattempo, un portafoglio obbligazionario al 100% ha registrato una media del 5,3% di rendimenti annui nel periodo. Le obbligazioni in genere fungono da copertura contro le perdite di portafoglio grazie alla loro correlazione storica tipicamente negativa con le azioni.

L’ultima volta che azioni e obbligazioni si sono mosse insieme in una direzione negativa è stato nel 1969. A quel tempo, l’inflazione stava accelerando e la Fed stava alzando i tassi di interesse per raffreddare i costi in aumento. Infatti, storicamente, quando l’inflazione aumenta, le azioni e le obbligazioni si sono spesso mosse in direzioni simili.

A sottolineare questa divergenza è la volatilità dei tassi di interesse reali. Quando i tassi di interesse reali sono una forza trainante nel mercato, come abbiamo visto nell’ultimo anno, danneggiano sia i rendimenti azionari che quelli obbligazionari. Questo perché tassi di interesse più elevati possono ridurre i flussi di cassa futuri di questi investimenti.

L’aggiunta di un altro livello è il livello di propensione al rischio tra gli investitori. Quando le prospettive economiche sono incerte e la volatilità dei tassi di interesse è elevata, è più probabile che gli investitori eliminino il rischio dai loro portafogli e richiedano rendimenti più elevati per assumersi un rischio maggiore.

D’altro canto, se le prospettive economiche sono positive, gli investitori potrebbero essere disposti ad assumersi maggiori rischi, il che potrebbe a sua volta aumentare i prezzi delle azioni.

Per gli investitori, i dati storici forniscono informazioni sulle tendenze dell’asset allocation a lungo termine. Nell’ultimo secolo si sono succeduti cicli di alti tassi di interesse . Sia i rendimenti degli investimenti azionari che quelli obbligazionari sono stati resilienti per gli investitori che mantengono la rotta.

Redazione 24 marzo 2023