Dopo aver spinto i tassi di interesse ai massimi storici per abbattere il mostro dell’inflazione, le banche centrali si preparano a invertire la rotta, così da ridare un po’ di fiato a famiglie e imprese, oggi strozzate dal cappio del costo del denaro. Come reagiranno azioni, obbligazioni e liquidità all’atteso cambio di passo della politica monetaria della Bce di Cristine Lagarde e della Fed americana? L’anno in corso sarà favorevole o nefasto per i piccoli investitori italiani che hanno i loro risparmi in Borsa?

Va detto che è sempre sbagliato investire con lo specchietto retrovisore e pretendere di replicare i risultati, è però lecito interrogarsi su che cosa sia accaduto in passato quando la curva dei tassi ha iniziato a imboccare il sentiero discendente, come dovrebbe accadere dopo l’estate.

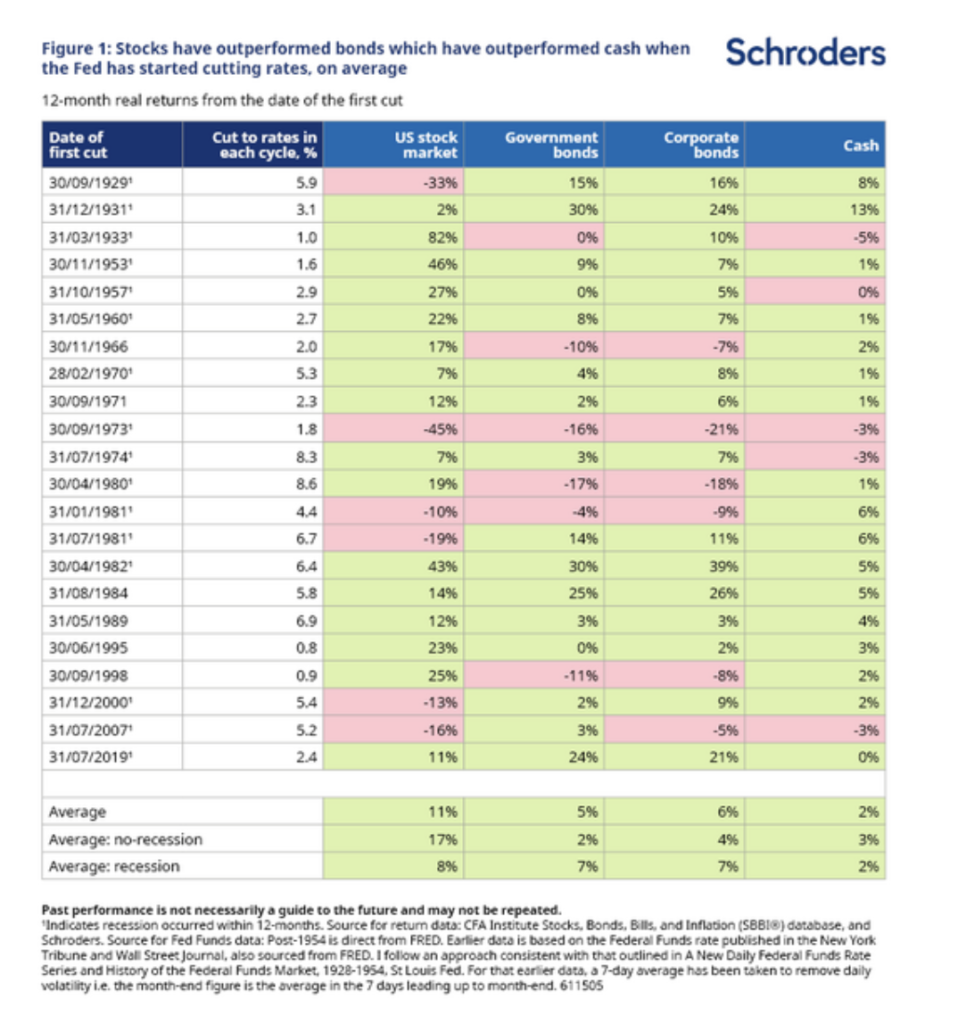

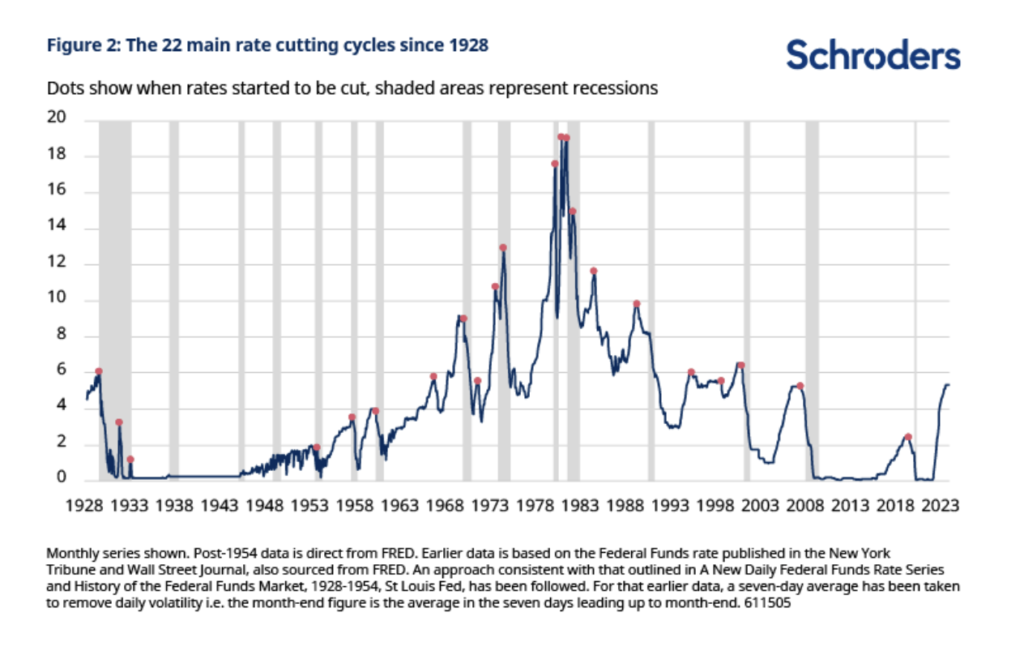

A scattare la retrospettiva è il colosso britannico del risparmio gestito Schroders che ha avuto la pazienza di mettere in fila la reazione della Borsa americana dal 1928 ad oggi. E di calcolare i rendimenti durante i 22 cicli di riduzione dei tassi da parte di Eccles Building.

Quello che emerge è che nei 12 mesi successivi all’inizio della sforbiciata al costo del denaro, il rendimento medio delle azioni americane è stato dell’11% superiore all’inflazione. In particolare, le azioni hanno sovraperformato i titoli di Stato del 6% e del 5% le obbligazioni societarie. Ancora più marcata la distanza rispetto alla liquidità (9%) che si vede battuta anche dalle obbligazioni.

Il quadro, sottolinea Duncan Lamont di Schroders che ha firmato lo studio, è ancora più impressionante se si considera che, in 16 dei 22 cicli analizzati, l’economia statunitense era già in recessione quando la Fed ha iniziato a mollare la presa sui tassi, o vi è caduta dentro poco dopo.

Insomma, i rendimenti azionari sono stati migliori se si è evitata la recessione ma, anche in caso contrario, sono stati in media positivi. Confermato quindi un vecchio adagio degli agenti di cambio secondo cui “in Borsa non ci sono pasti gratis”.

Il mercato è infatti regolato da una sorta di funzione che lega in modo direttamente proporzionale il rischio e il rendimento. In sintesi: più l’investitore è pronto a correre il pericolo di perdere i propri risparmi, più potrà scegliere asset class che potrebbero essere fruttuosi. All’opposto più vorrà mantenere un approccio prudente, più dovrà accontentarsi dei potenziali guadagni.

Sbagliato quindi lasciare il denaro abbandonato sul conto corrente o, peggio, sotto al materasso. E questo vale anche se l’economia mondiale finirà, come molti analisti temono, in recessione. Tutto questo purché la contrazione si mantenga lieve, cioè lungo l’orizzonte di quel “soft landing” su cui si muove anche la Federal Reserve di Jerome Powell in attesa delle elezioni per la Casa Bianca.

Anche perché proprio nelle fasi negative, le obbligazioni tendono da dare il meglio di sè. Visto che in tali frangenti gli investitori grandi e piccoli si spostano naturalmente verso i beni rifugio, soprattutto oro e franchi svizzeri ma anche i Titoli di Stato dei Paesi considerati più solidi.

Questa ondata di acquisti fa scendere i rendimenti e aumentare i prezzi dei bond governativi, mentre le obbligazioni societarie tendono a risultare preferibili quando la ripresa economica galoppa.

Che cosa accadrà allora nei prossimi mesi? Naturalmente nessuno ha la sfera di cristallo, anzi va detto che:

- il quadro internazionale non potrebbe essere più incerto. Preoccupano il protrarsi della guerra in Ucraina e del conflitto Gaza, oltre all’escalation militare che accompagna la crisi del Mar Rosso e il conseguente choc sulla catena delle forniture europee.

- a differenza che in passato, la Fed non vuole ridurre i tassi perché teme che l’economia sia debole, ma perché l’inflazione ha rallentato la corsa.

Fatte queste premesse, Schroders ritiene che l’anno in corso possa riservare buone soddisfazioni agli investitori, sia se punteranno sulle azioni sia se guarderanno alle obbligazioni.

Per approfondire leggi anche: Gli italiani si riempiono le tasche di Titoli di Stato. E il Tesoro lancia la terza emissione del Btp Valore.

A patto però, aggiungiamo noi, che il piccolo risparmiatore si affidi a un bravo consulente per essere certo di comporre il portafoglio con le caratteristiche più adatte alle proprie esigenze di vita. Meglio ancora poi se utilizzerà i fondi di investimento o perlomeno gli Etf, cioè i fondi passivi che replicano l’indice a cui sono agganciati a fronte di commissioni molto ridotte, così da sfruttare al massimo la diversificazione.

© Petrovich9, Zephyr18 e DAPA Images tramite Canva.com

© Petrovich9, Zephyr18 e DAPA Images tramite Canva.com