La prima seduta della settimana si è chiusa con una performance divergente tra le principali borse mondiali: gli indici statunitensi hanno segnato pesanti ribassi, mentre le piazze europee e asiatiche hanno mantenuto il segno positivo. Questo nonostante i segnali di debolezza economica provenienti dall’Europa, con gli ordini delle fabbriche tedesche crollati del 5,8% ad agosto, il peggior calo da gennaio. Un dato che ha aggiunto ulteriore pressione a un contesto già fragile.

In America, gli investitori hanno invece dovuto fare i conti con un cocktail di tensioni geopolitiche, aspettative inflazionistiche e un’impennata dei costi energetici, che hanno colpito duramente il sentiment di mercato. Alla chiusura di ieri, il Dow Jones ha perso lo 0,94%, l’S&P 500 lo 0,96% e il Nasdaq l’1,17%. La volatilità, rappresentata dall’indice VIX, è salita fino a toccare quota 23, segnalando un aumento del nervosismo tra gli operatori.

Il rialzo del rendimento del Treasury a 10 anni oltre la soglia del 4% e l’aumento dei prezzi del greggio, spinti dalle tensioni in Medio Oriente, hanno subito messo in allarme gli investitori. Un tale incremento dei tassi, combinato con un costo dell’energia in costante ascesa, rischia di erodere i margini di profitto per molte aziende, alimentando le preoccupazioni sull’andamento dell’economia e sulla sostenibilità della crescita attuale. Alla fine, quando i mercati scambiano vicino ai massimi storici, ogni piccola onda può sembrare uno tsunami. Così, le motivazioni per vendere – anche quelle meno convincenti – trovano facilmente terreno fertile.

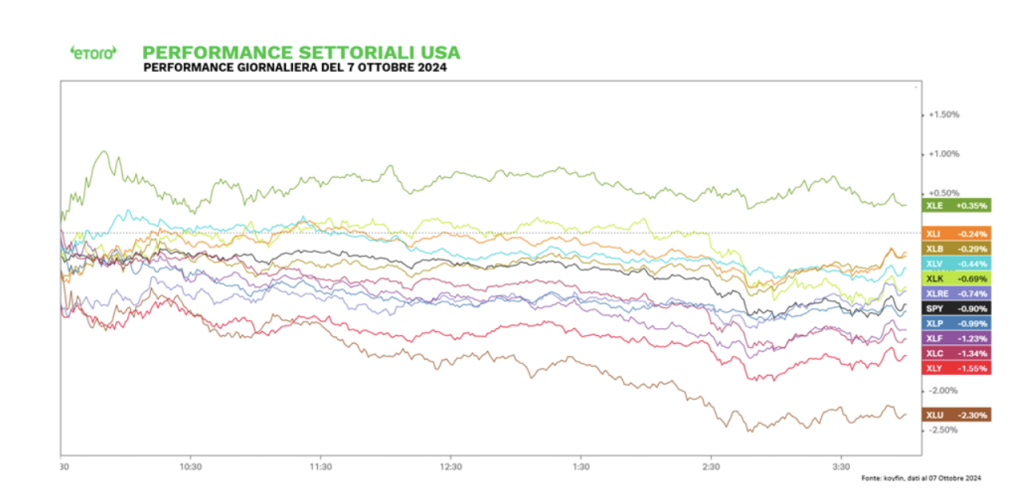

La pubblicazione del robusto report sull’occupazione statunitense di venerdì ha fatto crollare le speranze di un taglio dei tassi più aggressivo al prossimo meeting della Fed, lasciando i mercati in sospeso in attesa dei dati sull’inflazione di giovedì. La pressione dei rendimenti ha colpito in particolare i settori ciclici, con i titoli dei beni di consumo discrezionali e la tecnologia. Nemmeno gli acquisti di ieri su Nvidia e Super Micro Computer sono riusciti a sostenere il comparto, con l’intero indice tecnologico che ha chiuso in rosso. Situazione opposta per l’energia, l’unico settore in verde, favorito dall’impennata del greggio che ha toccato i massimi di sette settimane. Le utilities, tipicamente considerate difensive, sono state tra i peggiori performer. La loro debolezza riflette un contesto in cui l’aumento dei tassi rende meno appetibile l’investimento in titoli a rendimento fisso, a fronte di obbligazioni con cedole più elevate.

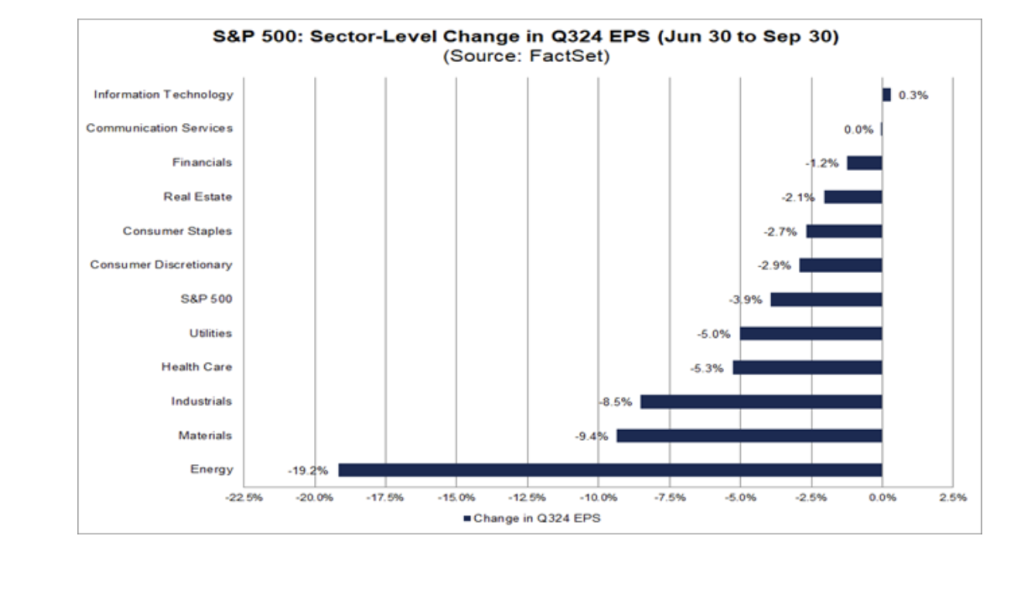

Mentre i mercati tentano di digerire le recenti turbolenze, gli analisti hanno iniziato a rivedere le stime sugli utili per il terzo trimestre delle aziende dell’S&P 500. Le previsioni sugli utili per azione (EPS) sono state ridotte del 3,9%, passando da $63,20 a $60,72. Un calo superiore alla media degli ultimi cinque, dieci e quindici anni. A livello settoriale, nove degli undici comparti hanno visto una revisione al ribasso delle stime, con il settore Energia (-19,2%) e Materiali (-9,4%) in testa alle perdite. L’unico comparto a registrare una leggera crescita è stato quello della Tecnologia dell’Informazione (+0,3%), sostenuto dalla domanda di prodotti legati all’intelligenza artificiale e all’automazione.

Questa combinazione di fattori — tensioni geopolitiche, rialzo dei rendimenti e un mercato degli utili in indebolimento — sta creando un terreno fertile per un aumento della volatilità. Il recente report sull’occupazione statunitense, che ha superato le aspettative, ha ridotto la probabilità di un intervento accomodante della Fed a breve termine, spingendo gli investitori a rivedere le proprie previsioni.

Le attese per un “atterraggio morbido” dell’economia si stanno confrontando con una realtà più complessa: i consumi si mantengono solidi, ma l’inflazione è ancora lontana dall’obiettivo del 2%. La vera prova arriverà giovedì, con i dati sull’indice dei prezzi al consumo (CPI) di settembre. Un’inflazione superiore alle attese potrebbe far evaporare ogni speranza di un taglio dei tassi a novembre, innescando una nuova ondata di vendite. Al contrario, un dato debole potrebbe dare respiro ai mercati e rafforzare le aspettative di un intervento più morbido da parte della banca centrale.

Questa mattina le borse cinesi hanno riaperto dopo la pausa per la Golden Week e il mercato azionario di Shanghai ha subito messo a segno un forte rialzo, con un balzo di circa il 5%. Al contrario, Hong Kong – dove le contrattazioni erano già riprese ieri – ha visto le azioni crollare del 7%, la peggior performance dal 2008. L’assenza di vere nuove misure di stimolo da parte del governo di Pechino ha deluso le aspettative degli investitori internazionali, trasformando rapidamente l’entusiasmo iniziale in cautela.

Questa divergenza riflette un diverso approccio tra gli investitori locali e quelli istituzionali globali: mentre lo Shanghai Composite è stato sostenuto da acquisti, forse anche dettati dal timore di “perdere il treno” (il classico FOMO – fear of missing out), il mercato di Hong Kong, dominato dai grandi fondi globali, si è mostrato molto più prudente. I titoli tecnologici cinesi, in particolare, hanno trainato il rally di Shanghai, con tutti i principali settori in positivo, a indicare un crescente ottimismo tra gli investitori domestici. Tuttavia, l’incertezza globale e la mancanza di concretezza nei piani di stimolo lasciano Hong Kong in una posizione più vulnerabile, evidenziando come lo stesso annuncio possa suscitare reazioni opposte a seconda del contesto.

Gabriel Debach

eToro Italian Market Analyst

Disclaimer: Questa comunicazione è solo a scopo informativo ed educativo e non deve essere considerata come consulenza di investimento, raccomandazione personale o offerta, né sollecitazione all’acquisto o alla vendita di strumenti finanziari. Questo materiale è stato preparato senza tenere conto degli obiettivi di investimento o della situazione finanziaria di un particolare destinatario e non è stato redatto in conformità ai requisiti legali e normativi per promuovere una ricerca indipendente. Qualsiasi riferimento alla performance passata o futura di uno strumento finanziario, indice o prodotto di investimento confezionato non è, e non deve essere considerato, un indicatore affidabile dei risultati futuri. eToro non rilascia alcuna dichiarazione e non assume alcuna responsabilità in merito all’accuratezza o completezza del contenuto di questa pubblicazione.