Come ci difendiamo dall’inflazione? Per difenderci dall’inflazione dobbiamo far crescere i nostri capitali di un rendmento che, quanto meno, sia pari o superiore all’inflazione stessa.

Sappiamo che i conti correnti rendono praticamente niente (eppure gli italiani hanno 1700 miliardi sui conti correnti).

Sappiamo che anche i titoli di stato, che oggi rendono oltre il 3%, non garantiscono la copertura dall’inflazione che si aggira intorno all’8%.

E allora? Verifichiamo se il mercato azionario, per esempio, ci aiuta a far crescere i nostri risparmi in modo adeguato all’inflazione.

Facciamolo attraverso l’analisi e la comprensione dei rendimenti storici del mercato azionario. .

Per trovare delle risposte in tal senso dobbiamo avvalerci di dati e di dati affidabili. Così l’unica direttrice da seguire è quella che porta al mercato americano. Dal Canada al Cile, da Barcellona a Bali, gli investitori di tutto il mondo prestano molta attenzione al mercato azionario statunitense. Con gli Stati Uniti che generano circa il 25% del PIL globale e le società statunitensi che pesano per circa il 60% dei mercati azionari globali , la performance a lungo termine di tutti i nostri investimenti è fortemente influenzata dalla performance del mercato statunitense.

E allora visto che abbiamo a diisposizione serie storiche importanti proviamo a dare risposte alle nostre domande.

Qual è il rendimento medio annuo del mercato azionario statunitense?

- Il rendimento medio del mercato azionario statunitense è stato dell’8,4% annuo negli ultimi 151 anni (dal 1871 al 2022); si noti che questa è la media “semplice” di tutti gli anni (nota anche come media “aritmetica”)

- Il rendimento annualizzato (noto anche come media “geometrica”) del mercato azionario statunitense dall’inizio alla fine è stato del 6,9% annuo. Questo rappresenta il rendimento annuo composto che avresti guadagnato se avessi investito per tutto questo periodo

Questo mostra perché molti pianificatori finanziari tendono ad assumere rendimenti dal 5% all’8% all’anno nel mercato azionario.

Queste cifre sono “rendimenti totali reali”, nel senso che sono state calcolate per includere il reinvestimento dei dividendi e sono state adeguate anche per l’inflazione.

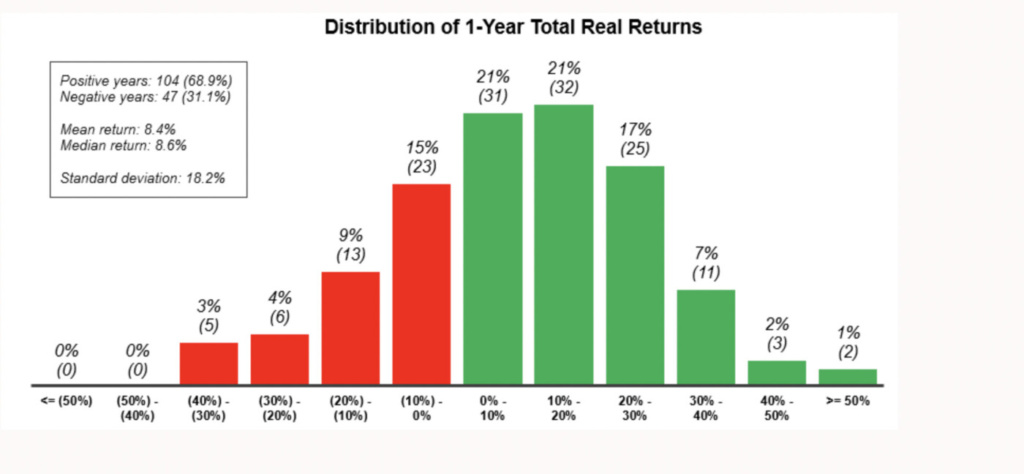

Distribuzione dei rendimenti annuali

- Sebbene il mercato azionario statunitense abbia generalmente registrato una tendenza al rialzo nel tempo, non sempre è cresciuto nei singoli anni di esercizio. Il mercato è cresciuto nel 69% dei casi rispetto a tutti gli anni registrati ed è diminuito nel 31% degli anni considerati.

- I rendimenti del mercato azionario statunitense in un singolo anno possono essere estremamente volatili. Ci sono stati 5 casi in cui il mercato è diminuito dal 30 al 40% in un solo anno (1917, 1931, 1937, 1974 e 2008)

Allungare il tempo

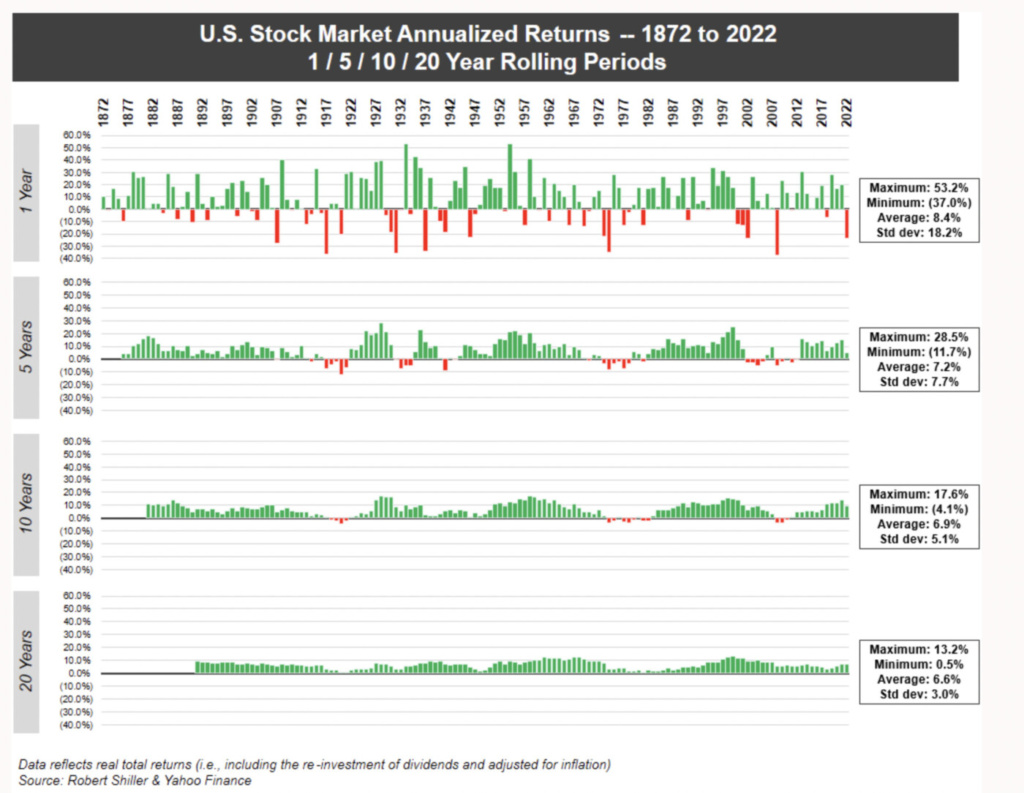

Le oscillazioni selvagge del mercato si riducono se si comincia a guardare a orizzonti temporali più lunghi di un solo anno.

- Prendendo il grafico di 1 anno, vediamo molto rosso: ci sono stati molti periodi in cui il mercato era in ribasso, e talvolta in modo significativo.

- Considerando periodi di tempo sempre più lunghi (allungando la nostra visione a 5 anni, poi 10 anni e infine 20 anni), la gamma di possibilità negative si restringe e la possibilità di perdere denaro diminuisce.

- Il mercato azionario statunitense non è mai sceso in un periodo di 20 o più anni .

Riassumendo: mentre l’intervallo dei rendimenti su periodi di 1 anno è variato in modo significativo (da -37,0% negativo a +53,2%), i rendimenti annualizzati su periodi di 20 anni hanno un intervallo molto più ristretto (da +0,5% a +13,2%) .

Rendimenti del mercato azionario statunitense per decennio

Nell’intero periodo che va dal 1871 al 2022, le azioni statunitensi sono aumentate del +4,6% all’anno esclusi i dividendi, del +9,1% all’anno inclusi i dividendi e del +6,8% all’anno inclusi i dividendi e tenendo conto anche dell’inflazione

Come vediamo quindi l’inflazione, in questo caso la terremmo sotto controllo e saremmo in grado di ottenere guadagni reali positivi.

Due considerazioni in più:

Se si ha la pazienza e la forza d’animo per mantenere gli investimenti per 10 o 20+ anni, le prospettive diventano molto più brillanti. Si potrà superare il rumore a breve termine e beneficiare della tendenza al rialzo a lungo termine .

Come sempre, Warren Buffet lo ha espresso al meglio: “il mercato azionario è un dispositivo per trasferire denaro dall’impaziente al paziente” .

E’ importante tenere in debita considerazione che:

- E’ necessario avere tempi congrui tra strategia di investimento e necessità personali (se abbimo bisogno del nostro denaro dopo qualche settimana o dopo qualche mese, non dobamo neanche avvicinarci al mercato azionario),

- Massima diversificazione. Tutte le coonsiderazioni e gli esempi fatti valgono solo se si applica la massima diversificazione possibile alle scelte di investimento.

12 febbraiio 2023 LEOPOLDO GASBARRO